Podatek węglowy CBAM: Nowe wyzwania dla polskiej gospodarki i środowiska

W obliczu rosnącej presji na walkę z emisją gazów cieplarnianych oraz utrzymania konkurencyjności przemysłowej w Unii Europejskiej, wprowadzono mechanizm CBAM (Carbon Border Adjustment Mechanism). Mechanizm dostosowywania cen na granicach z uwzględnieniem emisji CO2 ma za zadanie chronić rynek unijny przed „ucieczką emisji” – czyli przenoszeniem produkcji poza UE, do krajów o mniej rygorystycznych regulacjach klimatycznych. Tak zwany carbon leakage.

CBAM, czyli mechanizm dostosowywania cen na granicach z uwzględnieniem emisji CO2, to nowy instrument w ramach polityki klimatycznej Unii Europejskiej, który ma na celu wyrównanie szans na rynku międzynarodowym. Działa on jako swoisty podatek węglowy na towary importowane do UE, których produkcja wiąże się z wysokimi emisjami gazów cieplarnianych. Mechanizm ten wpisuje się w szerszą strategię Unii Europejskiej, znaną jako „Fit for 55”, GOTOWI NA 55? której celem jest zmniejszenie emisji CO2 o 55% do roku 2030 względem poziomu z 1990 r. i osiągnięciem neutralności klimatycznej do 2050 roku.

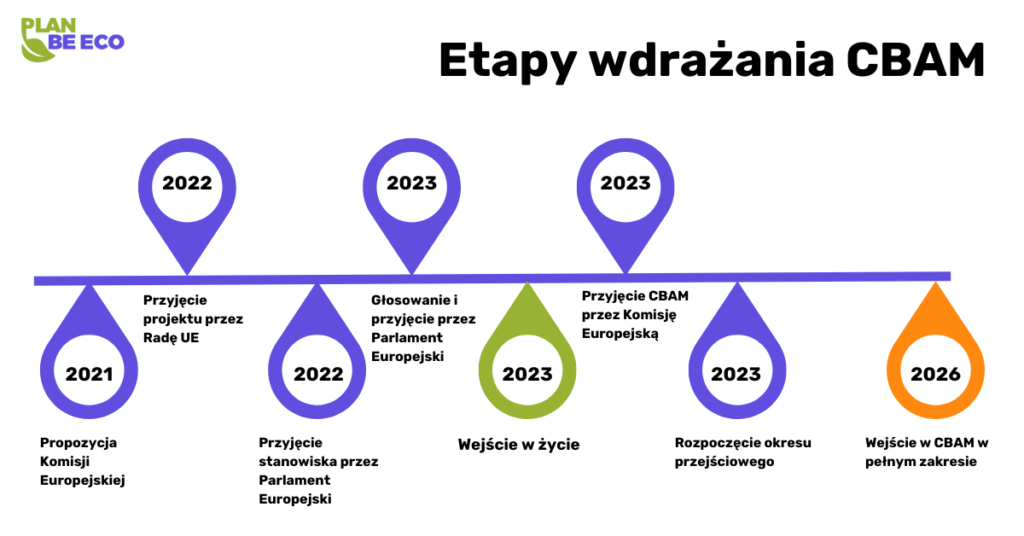

CBAM został wprowadzony w fazie przejściowej w październiku 2023 roku i będzie w pełni obowiązywał od 01.01. 2026 roku. Do 2025 roku importerzy są zobowiązani jedynie do raportowania poziomu emisji związanych z importowanymi produktami, natomiast od 2026 roku będą musieli płacić za emisje CO2 zgodnie z unijnymi stawkami za emisje (CSIS).

Mechanizm CBAM funkcjonuje w oparciu o system handlu uprawnieniami do emisji (EU ETS), który jest jednym z kluczowych narzędzi unijnej polityki klimatycznej. Podmioty z państw spoza UE, które eksportują do Unii towary objęte mechanizmem CBAM, będą musiały opłacać odpowiednik kosztów wynikających z emisji CO2, na podobnych zasadach, jak ma to miejsce dla przedsiębiorstw funkcjonujących w UE, objętych EU ETS.

Na mocy zmienionej dyrektywy Parlamentu Europejskiego w sprawie handlu uprawnieniami do emisji gazów cieplarnianych, mechanizm CBAM obejmie na początek takie materiały, jak żeliwo i stal, cement, nawozy, aluminium, wodór i energia elektryczna. To właśnie te branże są odpowiedzialne za największe emisje CO2, a tym samym stanowią priorytet w procesie legislacyjnym.

Aby ustalić, czy importowany towar podlega nowym regulacjom CBAM, należy dokładnie sprawdzić jego kod CN. Kod ten, umieszczony w polu 33 deklaracji celnej (SAD), jednoznacznie identyfikuje towar. Kod CN należy porównać z listą produktów objętych CBAM. Jeśli pierwsze cztery cyfry kodu CN towaru pokrywają się z kodem z listy CBAM, to towar najprawdopodobniej podlega nowym przepisom. W przypadku wątpliwości, zaleca się konsultację z ekspertem lub bezpośrednio z organami celnymi.

CBAM dotyczy przede wszystkim firm spoza Unii Europejskiej i Europejskiego Obszaru Gospodarczego, które eksportują do UE produkty objęte mechanizmem. Te firmy będą musiały opłacić „podatek węglowy” za emisje CO2, wynikające z procesu produkcji. Mechanizm ten obejmie również kraje UE, które importują towary z państw trzecich.

Jeśli importer nie ma siedziby w UE, jego obowiązki może przejąć agencja celna, występując w roli bezpośredniego albo pośredniego przedstawiciela importera, który ma siedzibę w UE. Raport mogą również składać firmy zajmujące się ESG, ochroną środowiska, kancelarie podatkowe, które obsługują swoich klientów w zakresie CBAM.

Raport należy składać kwartalnie, do końca miesiąca następującego po kwartale, za który składany jest raport (przykład: raport za kwartał I – styczeń-marzec należy złożyć do 30 kwietnia). Firma ma kolejne 3 miesiące na złożenie ewentualnych korekt (wg podanego przez nas przykładu z I kwartałem, byłby to 31 lipca).

Brak lub błędy w raportowaniu CBAM mogą prowadzić do poważnych konsekwencji finansowych i reputacyjnych dla przedsiębiorstwa. Dlatego tak ważne jest, aby dokładnie zapoznać się z obowiązującymi przepisami i terminowo składać prawidłowe raporty. W przypadku wątpliwości warto skonsultować się z ekspertem w dziedzinie prawa celnego lub środowiskowego.

Warto śledzić wszelkie zmiany w przepisach dotyczących CBAM, ponieważ mogą one wpływać na obowiązki sprawozdawcze oraz wysokość kar.

Wprowadzenie mechanizmu CBAM oznacza zmniejszenie liczby bezpłatnych uprawnień ETS dla unijnych firm, co ma dodatkowo zaostrzyć politykę klimatyczną UE i poza tym przyczynić się do zmniejszenia emisji CO2. Z drugiej strony, podatek węglowy CBAM może wpłynąć na wzrost kosztów produkcji w krajach spoza UE, co z kolei może doprowadzić do podniesienia cen na produkty importowane.

CBAM jest instrumentem o charakterze przede wszystkim fiskalnym, który ma nie tylko wpływać na ochronę klimatu, ale także chronić unijne przedsiębiorstwa przed nieuczciwą konkurencją z krajów, w których nie obowiązują rygorystyczne przepisy dotyczące emisji gazów cieplarnianych. Unia Europejska dąży do tego, aby wprowadzenie CBAM było zgodne z zasadami międzynarodowego handlu, a także aby stanowiło narzędzie wspierające globalne wysiłki na rzecz redukcji emisji.

Mechanizm ma duże znaczenie zarówno dla gospodarki, jak i dla polityki klimatycznej UE. Oczekuje się, że CBAM pokryje do 50% emisji objętych systemem ETS. Dla krajów spoza UE, które eksportują do Europy, CBAM stanowi dodatkowy bodziec do wprowadzenia polityki klimatycznej porównywalnej z unijną, co może mieć pozytywny wpływ na globalne zmniejszenie emisji gazów cieplarnianych (EU Trade).

Pod względem ekonomicznym CBAM ma potencjał generowania znacznych dochodów, które mogą być wykorzystane na dalsze działania klimatyczne w UE. Z kolei dla importerów, szczególnie z krajów rozwijających się, wprowadzenie CBAM oznacza wzrost kosztów produkcji i może wpływać na konkurencyjność ich towarów na rynku unijnym (CSIS).

Ślad węglowy jest podstawą do obliczenia opłaty CBAM. Dzięki temu mechanizmowi produkty o wysokim śladzie węglowym stają się droższe na rynku unijnym, co z kolei motywuje producentów do zmniejszenia emisji i przejścia na bardziej ekologiczne technologie. Co łączy oba zagadnienia?

Podatek węglowy w postaci mechanizmu CBAM jest istotnym krokiem w polityce klimatycznej UE, który ma na celu nie tylko redukcję emisji CO2, ale również ochronę unijnego rynku i zapewnienie sprawiedliwej konkurencji międzynarodowej. Oba stanowią kluczowy element polityki klimatycznej UE, który wpłynie na zmiany na granicach z uwzględnieniem emisji gazów cieplarnianych oraz na mocy zmienionej dyrektywy na granicach z uwzględnieniem emisji CO2.

Jeżeli szukasz zaufanych ekspertów, którzy wesprą Twoją firmę w raportowaniu ESG oraz CBAM, polecamy nasze usługi. Plan Be Eco, we współpracy z Green Reporting zapewnia kompleksową obsługę przedsiębiorstw, które stoją przed wyzwaniem raportowania oraz planowanej dekarbonizacji. Skontaktuj się, aby poznać szczegółową ofertę.

Artykuł został napisany we współpracy z ekspertami z Green Reporting. Weź udział w webinarze o śladzie węglowym i CBAM – kliknij w zdjęcie poniżej i zarejestruj się.

Rok 2026 wyznacza nowy etap w regulacjach UE. To moment, […]

Plan Be Eco Supplier to kompleksowa platforma, która realnie wspiera […]

Wzrost świadomości w zakresie zrównoważonego rozwoju i odpowiedzialności społecznej sprawia, […]